狂热过后才发现这条路最难走,工业4.0还有春天吗?

内容转自网络

工业4.0(或称工业互联网、智能制造、互联制造、分布式制造等)的好处无需赘述,去库存化、个性定制、去中介化、消除对于人工的依赖……

但相比几年前的一拥而上、寻求颠覆,如今的工业4.0玩家们也开始归于冷静。因为,经过若干次探索后的他们知道,这条路可能是产业互联网的商业模式里最难走的一条。

那么,经过了几年的探索,工业4.0的春天真的来了吗?

一、繁荣盛景

工业4.0的概念最先是由德国提出的。

2012年年底,德国产业经济联盟向德国联邦政府提交《确保德国未来的工业基地地位:未来计划“工业4.0”实施建议》。之后,这一概念在国际间快速传播,引发了一轮热潮:

美国于2012年、2013年、2016年分别提出了“先进制造业国家战略计划”、“美国制造业创新网络计划”、“国家制造业创新网络计划年度报告与战略规划”;

日本在2013年和2015年发布了两版《制造白皮书》;

法国在2013年和2015年发布了“新工业法国”的概念;英国于2015年提出了“英国制造2050”;

中国于2015年提出了“中国制造2025”……

诸多的概念,指向的其实都是工业4.0类模式。

工业时代依次经历了机械化、电气化、自动化、智慧化四个阶段,依次对应着工业1.0到4.0。

所谓的工业4.0是指利用物联信息系统(Cyber-Physical System,简称CPS)将生产中的供应、制造、销售信息数据化、在线化、智慧化,最后达到快速、精准响应个性化产品需求的效果。说简单点,就是将生产力做互联网化(云化),以便使其能够被用户的个性化需求随需调用。

既然是可以带来政策利好的国家战略,又是对产业的深度改造,这类模式自然被无限看好。

2017年中国工业互联网市场规模达到4,676.99亿元,增长率为13.5%,成为一个重要的“起风点”。后续,随着产业政策逐渐落地,市场空间的放量速度也有望逐渐增加,预计2020年中国工业互联网市场规模可达6,929.12亿元。

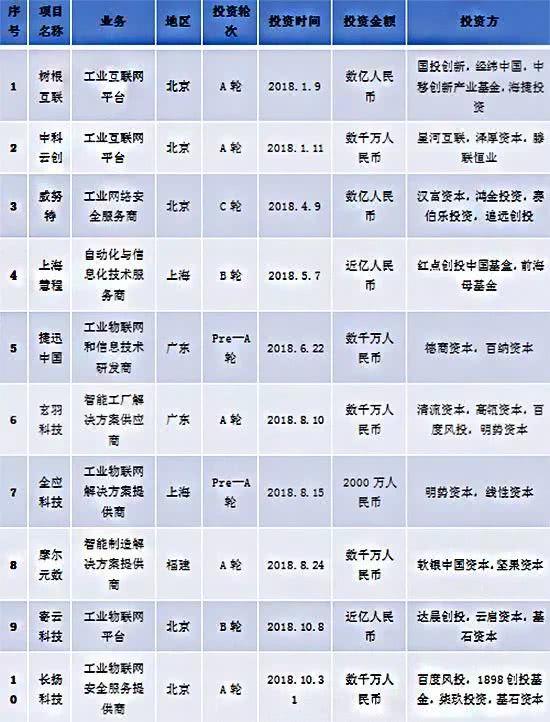

2018年,有40多家工业互联网公司获得了融资,相较于2017年增长了一倍多。其中有10家获得了千万元以上的融资。

从融资的结构上分析,融资的笔数总体随着年份增加,A轮之前的早期投资基本保持了数量;同时,A轮、B轮、C轮和战略投资的笔数都在放量。

这说明资本热度是持续的,且呈逐年增加的态势,另外,资本也有长线投资的动作,跟进到了后期。在二级市场上,富士康(工业富联)成功登陆上交所并融资271亿元,也是一个非常强烈的风向标。这说明:对于工业4.0这种模式,资本是看好的。

当然,相对S2b2C或B2B电商的项目,大多时候,这类项目的估值并不算太高。

其原因在于:工业4.0的解决方案一般是以SaaS的方式切入的,而一旦被资本定义为SaaS企业,估值就一定上不去(在中国)。

所以,这类项目大多强调自己不是做“工具”,而是“解决方案提供者”,并且会提及自己的落地能力。但是,资本是不是这样看,就是另一回事了。

二、重度游戏

这条赛道问题的关键可能不在于估值。相对资本“在观望中的热捧”,工业4.0项目的表现却难言出色。

若干未上市公司都宣称它们的工业4.0取得了重大进展,业界甚至也自动“捧出了”若干个标杆。但未上市公司宣称的数据不太具有说服力,它们始终回避不了一个质疑——如果真的那么出色,为什么还没有走到IPO呢?

如果没有走到IPO,或者没有提交上市申请的材料,其业绩就始终难辨真伪。所以,我们还是基于上市公司的数据来进行研究。

我们的研究团队在A股市场上选取了54家工业4.0概念股,分析了2013年到2018年的财务数据,其中还剔除了ST的样本。有三个结论可以关注:

毛利率并未明显提升。有23家企业实现了毛利率的增长,而30家企业的毛利润率下降了,53家企业的毛利率复合增长率的平均值为-0.65%。

库存商品占营业收入的比例并未明显下降。有26家企业的该比值上升,而27家企业的该比值下降。这53家企业的平均比值的复合增长率为0.49%,还有小幅上升。

库存商品占存货的比例并未明显下降。有25家企业的该比值上升,而28家企业的该比值下降,53家企业的平均比值的复合增长率为-0.96%,只能说略有下降。

当然,在我们观察的样本中,还是有凤毛麟角的头部企业的改革取得了进展,在此不妨通过头部企业的个案分析来看看工业4.0的进展。

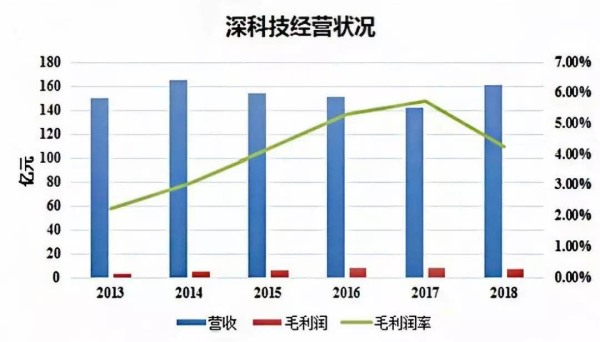

深圳长城开发科技股份有限公司(000021)属于电子信息制造服务(EMS)行业,主营电子产品研发制造服务,是工业4.0概念股的典型代表。

在我们分析的53家样本公司里,其毛利率的复合增长率为13.72%,排名第一。虽然其毛利率极低,一直没有超过6%,但这是由其行业特征决定的,我们依然不能否认毛利率的增长势头。

如果说工业4.0可能带来了毛利的变化,那么,这种生产模式是否也改变了库存水平呢?

从数据上看,这种观点并没有得到支持,深科技的库存商品占营收比例处于震荡状态,并未持续下行。

此外应该注意到的是:深科技的库存一直上升,主营业务收入则相对稳定,这导致库存/主营业务收入的指标持续上涨。这不得不让人怀疑工业4.0为其带来的实际效果。

如此一来,我们有必要分析存货结构。

可以发现,库存商品的绝对数是有所上升的,而其在库存中的占比则是在下降。

主要原因是:原材料和发出商品增长迅猛,导致了库存商品的相对占比下降。这是因为深科技在2017年获得了华为手机招标中的最大标的,并在同年新导入了VIVO、华勤两家大客户,所以增加原材料以保证供应。

这一点在其财报披露中也得到了证实。

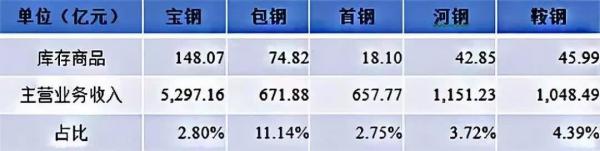

相比起来,另一家标杆企业宝钢的数据可能更具说服力。其通过旗下的宝信软件搭建了工业4.0的平台,实现企业内部信息流、资金流和物流的集成和融合。

在2014~2018年间,宝钢的毛利润率的复合增长率为9.3%。更重要的是,其库存商品的绝对数趋于稳定,并开始减少,在营收逐渐增加的同时,库存商品占主营业务收入比例逐年下降,依次为4.63%、6.19%(2015年受国际钢材市场波动的影响,营收、毛利润和毛利润率都有所下降。所以,这个时间点上的数据并不能反映工业4.0改造的真实效果)、3.11%、2.8%。

对比同行业的其他对手,排除首钢通过布局立体停车场这类非钢业务来实现了去库存,宝钢的数据独占鳌头。

此外,从库存商品在库存中的占比上也逐年下降。

总体来看:工业4.0模式主张的几个变化,在大多样本企业中并没有出现,但我们却可以从宝钢这类先行者的数据里看到趋势。

另外有一些局部的案例也值得关注。例如通用电气与东方航空签订了工业互联网的合作协议,利用自己的Predix平台对东航机队数据进行分析,确定出节约成本的机会,从而帮助东航改善运行效率及燃油节省。

我们的数据显示:排除油价上涨的干扰,这个合作的确在一定程度上达成了合作预期。

这可能验证了我们的观点——这条路确实难走。

其实,这是可以理解的,毕竟这种模式“投入太重”。

企业要完全从批量化大生产(Mass Production)的模式走向大规模定制(Mass Customization),不仅要让生产线布满传感器,还要改造不少硬件。更涉及到要将物料量化,还要打通整个生产的数据系统……

这里面简直是关隘重重,如果不是有坚定决心的大玩家,很难玩得转。

三、ToC的模式之争

如果说工业4.0是个重度游戏,需要长线投入,那么此时商业模式就是关键。

因为商业模式的威力决定了未来,决定了当前的估值,决定了玩家(尤其是投资者)的耐心。那么,巨额投入才能改造出智能制造的生产系统,在成熟之后究竟有多大威力呢?

在商业模式上,手握杀器的制造业企业,最大的一个愿望就是用工厂直连用户。因为,如果不能有效连接到用户,定制化生产的效率就依然无法在最大程度上发挥。这里面的关键在于C2B(Customer to Business)和C2M(Customer to Manufactory)的争议。

C2B的概念最早起源于2006年美国洛杉矶新型电子商务年会,报告人Ross Muller首次使用了这一概念来形容“拼单采购模式”。这一模式被美国的Groupon等企业发扬光大,最后蔓延到了国内,形成了以美团为代表的一批企业。在初期,这里的C2B更多还是消费互联网领域的,撮合的是商品或服务的交易。隔行如隔山,大量的参与者似乎没有绝对的信心向制造端渗透。

而C2M显然更进一步,就是用户直接面对制造商,相对于C2B这里更强调了“去中间化”。于是,一些制造工厂雄心勃勃地想要用C2M的模式突围而出。

它们坚信,相对于C2B,C2M去掉了“B”这个中间环节,消费者在平台上表达需求,制造商来满足需求,显然更进一步。而面对自己不擅长经营流量的现状,它们还给出了一个看似很有说服力的理由——未来的用户会越来越不重视品牌,转而以自我为中心来追逐“独此一款”的订制品。

早前,在若干智能制造企业中,它们无论自身体量大小,都空前一致地认为C2B是一种过渡模式,终极状态一定是C2M。于是,它们纷纷建立C端用户入口,PC站、微信号、APP、线下店……在拥抱大型电商进行合作的同时,坚决不向这些流量入口彻底“缴枪”,坚决要树立自己的旗帜。

但猜对了故事的开始,却没有猜到故事的结局。

除了海尔这样拥有庞大制造能力和已经建立渠道影响力(甚至早已建立自有渠道)的企业,其他过于弱小的制造企业基因根本不在C端,根本连接不到用户,做流量经营反而成为了负担,它们理想中的C2M并没有如约而至。

说到底,海尔这样的企业即使坐拥COSMO Plat这样的杀器,却依然需要通过大量的第三方渠道商来出货,去渠道、去中介是个伪命题。

KOL高效带货、品牌联名一飞冲天、爆款点燃用户热情等现象,更让“用户将越来越不看重品牌”的猜想被无情击碎。制造企业按照对自己有利的方向,夸大了用户的小众需求,在一条错误的路上埋头狂奔了若干年。最终却证明,C2M的个人定制只是制造业的一厢情愿。

反观另外一些坐拥流量的互联网巨头,其入侵制造端的速度却让人侧目。

2016年,网易推出“网易严选”;2017年,阿里巴巴推出“淘宝心选”;2018年,京东推出“京造”……这些企业从自营切入,与制造企业开展了ODM(制造商提供设计和制造)的合作,利用C端流量的优势形成了初步探索了C2M的路径。

但自营毕竟是“重资产模式”,在一轮价格战的红海血拼后,这类模式红利出尽。

于是,网易启动了网易考拉工厂,淘宝心选也开始转型,回归了平台模式,与制造企业开始了OBM(允许制造商经营自己的品牌)合作。渗透得更深的是拼多多和阿里巴巴淘宝旗下的天天特卖(由天天特价升级而来),它们力图通过条码、RFID、摄像头等设备对工厂进行轻量化的物联网式改造,将工厂的产能数据与网店打通,实现极致的按需定产。

当然,这种改造在制造企业的眼里似乎很幼稚,初期的拼多多还用了手机摄像头对着生产线这样的粗暴形式。但流量巨头们的目标很清晰,它们瞄准的是那些找不到销路的中小企业,赋能它们相对简单,逻辑是“你有流量我就听你的”。

另外,也别低估了互联网企业的学习速度,从小企业开始,迭代成熟的解决方案可以向更大规模的企业渗透,甚至它们还可以通过投资的方式获得相对成熟的工业4.0解决方案,它们是有机会的。

我们原来认为互联网企业吃不透产业,在这个赛道里应该不占优势,但我们的研究却在某些方面呈现了相反的结论。流量在手,摧枯拉朽,流量巨头们似乎离C2M更近一些。

四、To B的平台化之殇

如果走不通to C生意,制造企业可能希望退回来深耕产业端,为行业赋能。

事实上,之前意图直连C端的它们就曾经设想,可以依托对C端的影响来反向整合产业链,用这种在线的智能制造系统改造出若干的智能工厂,并在线上实现连接,形成柔性的分布式生产力网络。甚至,这张网络还可以整合设计、金融、原料等参与者,最大程度地满足用户的各类诉求,打造一个“大生态”。

其实,这就形成了一个深度的S2b2C模式,即用自己的工业4.0方案赋能小工厂。

但尴尬的是,就算大型制造巨头把自己的工业4.0方案做得异常出色,外部的企业可能也不需要它们的赋能。

我们看到的是,这些外部企业无论大小,更多还是会将原有的制造业巨头视为对手而非赋能者。这些企业的内心台词是:你说太长远的事情我听不懂,我就看你能不能帮我解决销路(流量)问题。这可能是一个理念的问题,但我们看到的现状就是这样。

当前,在国内已经有海尔的COSMO Plat、美的的M.IoT、沈阳机床的SESOL、徐工机械的Xrea、三一集团的RootCloud等工业4.0平台,但无论是哪个平台,都不敢说自己已经对行业形成了深度影响。所以,巨头企业几经努力改造完成后的工业4.0解决方案,也可能只是自己一家企业的玩具。

其实,这类困境在互联网经济渗透的初期就曾经出现过。每当一家巨头企业希望搭建一个平台时,其一定绕不开一个质疑——凭什么让你又当运动员,又当裁判员?

另外,要做智能工厂的改造也没有那么容易,这不是装上传感器、加载几个软件模块、简单调试调试、训练好工人就能够成功的。甚至,在当前的技术条件下,有的行业的有些环节还依然脱离不了人工,根本无法进行工业4.0改造。

生产制造是一个复杂系统,其需要的赋能深度远远超过想象。一位销售行业出生的创业者曾经以为这种改造“一个星期”就能够落地,结果却被无情的现实打脸。

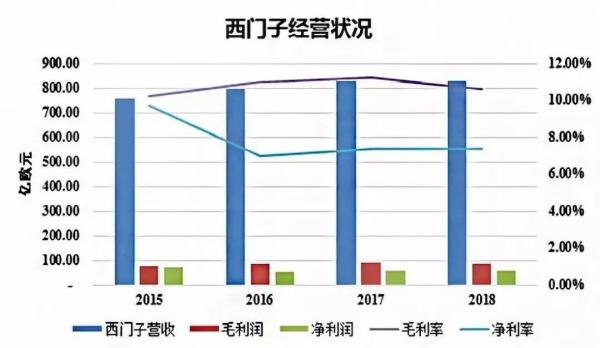

也许,只有西门子的Mindsphere和通用电气的Predix这类量级的平台才可以解决这一问题。这类平台提供了从硬件、软件到云服务的一站式解决方案,其投入的资源显然也是其他小企业无法匹敌的。另外,它们的体量也大到了足以让玩家们认为是“中立”的程度。

但有意思的是,两大巨头的境遇各不相同。

西门子的数字化工厂集团(DF)致力于为企业提供全面的无缝集成软硬件和技术服务,帮助其提高制造流程的灵活性和效率,缩短产品上市时间,这一部门主要负责MindSphere。其解决方案前期用于自己,后期慢慢开始转为给客户提供服务。目前来看,数字化工厂营收逐步扩大,利润率稳定增长。

反观通用电气的Predix,则是另外一番境遇。

应该说,通用电气对于工业互联网的转型是坚定的。2016年,时任通用电气首席执行官的杰夫·伊梅尔特阐述了自己的宏伟蓝图,号称要把通用电气由一家硬件公司变成一家软件公司,要走向数字化。2013年推出的Predix显然是他的王牌,但运行几年来,Predix却主要被用于内部的GE电气和GE航空,一直未找到成功的商业模式。

根据通用电气的年报:2017年数字化业务的收入为40亿美元,对比2016年收入增长4亿美元。但在2017年年初,其预计本年的数字业务可以增长50亿美元,但最终结果远远没有达到自己的预期,亏损持续。这种糟糕表现也影响了通用电气的股价,导致其不得不于2017年正式宣布剥离出售Predix(以及GE Digital的一些其他资产)。

2017年,海尔的张瑞敏参观过GE Digital,并与其高层进行过交流。当时的一个感觉是,他们特别强调软件和数据,强调他们对于数据处理的专长,这来自于他们的软件基因。

相反,西门子的思路是更加强调基于硬件的数据能力,这来自于他们的硬件基因。此外,他们也明确宣布“谁拥有设备、谁就拥有数据所有权”,这样也与通用电气不同。从结果来看,西门子显然更接地气,也充分说明了工业4.0是“俯下身段进产业”的一条路。

当然,足以搭建平台来当“裁判员”的不只有传统的制造巨头,我们也不应该忽略了腾讯和阿里巴巴对于产业互联网的决心。消费互联网中成长起来的流量巨头对于硬件可能不太擅长,但对于软件和云服务绝对是轻车熟路。在选好姿势的前提下,他们有心也有力一争高下。

五、另一条路

其实,无论是通用电气还是西门子,它们的工业4.0方案都是从制造端发力,并没有借助B端用户的力量。但是,从需求一侧发起变革,不就是互联网商业模式摧枯拉朽的原动力吗?

当前,国内有屈指可数的几家企业正在实践一种模式,而这种模式可能是工业4.0破局的另一条路。

今年9月12日,一家名为“智布互联”的企业宣布完成了1亿美元的C轮融资。这笔融资在资本的寒冬期完成已经实属不易,而入局者更是耀眼,腾讯和红杉领投,经纬、IDG等跟投。

这家企业成立于2014年,是典型的工业4.0方案提供者。但其商业模式的独特之处在于:其不光通过SaaS来解决后端生产的精准和效率问题,还通过搭建前端的B2B交易平台(纺织厂与成衣厂之间的)解决销路问题。

事实上,智布通过对纺织厂的深度调研发现,生产的精准和效率问题并不是这群客户真正的痛点,真正的痛点是获得订单。这与我们前面的判断是一致的。

进一步看,这是很多工业4.0赛道的企业没有走出来的误区,它们认为老板需要生产的精准和效率,这绝对正确,但让工业4.0的方案落地并不是由老板一个人决定的。

在企业内部改变哪个生产环节都会无比艰难,因为企业的每个部分都会有现有机制和利益既得者来阻扰变革。结果往往是老板热情很高,员工比较消极,觉得新模式增加了自己的麻烦。

众口一词阻碍新事物的现象,我们看得还少吗?

另一家服装行业的工业4.0项目的创业者讲述了一个案例:裁剪工原来是工厂高薪聘请的,而他们工业4.0的方案用裁床和智能制版替代了他们的功能,于是引发了强烈抵触。

所以,智布发展B端客户的逻辑就变得无比简单,他们关注的是老板急需的问题——“我们可以帮你们拉到订单,但你们必须用我们的SaaS系统。”当然,用了系统之后的好处也能够反映在平台的收益上,由于成本降低,中间环节差价变大,平台分佣自然增加。

其实,换一种思路,即便没有智布这么强大的B2B电商平台,要拿订单也没有那么困难。

上述的那家服装行业的项目就专门收集行业的“小单”(小批量订单),这些“小单”发挥不了规模经济的效应,没有什么油水,往往是被制造企业嫌弃的,接单大多也是因为有“大单”建立起来的交情。但这家企业将小单拼到了一起,并给出了让小单制造也能划算的工业4.0解决方案。

只要工厂接单,一套数据包就会发过去,制版和效果图都已经做好。如此一来,小的制造工厂就没有理由拒绝了。毕竟,制造业宁可让成本收入对冲,也不愿意让机器闲置。

说到这里,不禁要特别提醒一下,工业4.0的未来从来就不是“单件定制”,而是“小批量大规模定制”,这是互联网渗透产业的不二法门。

无论如何,智布这类企业真正实现了反向影响产业链,只不过,它们不是凭借对于C端用户的影响,而是凭借对于B端客户(成衣厂)的影响。据智布的投资人披露,在广东纺织重镇佛山张槎,79%的纺织厂都介入了智布互联平台,而智布可以帮助合作紧密的工厂将开工率从60%提升到85%以上,并且90%的产能都来自于智布提供的订单。

当智布一头掌握了成衣厂的需求,一头掌握了纺织厂的供给时,它们就变成了一个行业的平台,而由于供需都实现了在线化,这个平台的撮合效率变得很高。

例如,他们可以让单个纺织厂尽量处理同类订单,发挥规模经济的效应。再比如,他们可以在同一时间调动分布式生产力,解决大单的交期难题。要实现这个效果,最难的可能还在于如何让纺织厂实现在线化,当然,没有成衣厂的在线化也是不可能的。明修B2B电商平台的栈道,暗度工业4.0的陈仓,智布这类模式真正为缺乏竞争力的B2B电商模式注入了内核——打通了产业链的数据链条,这是效率的基础。

当然,产业互联网对数据链条的深度要求是极高的,智布对于产业链的渗透还有巨大空间。在此基础上,他们已经组建了一支200多人的研发团队,在不断优化SaaS产品的同时,也开始布局做PaaS。基于PaaS的底层,会孵化出更多的SaaS,甚至切入信息流、物流、技术流、资金流的服务。到了那个时候,智布的平台还会有更大的想象空间。

与高举高打的西门子和通用电气不同,智布这类小平台从行业切入,基于对行业的理解,做更轻量化、更接地气的解决方案,并在一个个里程碑之后,逐渐走入了深度赋能的模式。等到他们成熟了,我们会在行业里发现一个个的Mindsphere和Predix。

以小博大,龟兔赛跑,不是不可能。

位访客者

位访客者